Jakie branże wspieramy w ramach PFR Tech Hub?

Celem programu PFR Tech Hub jest wsparcie inwestycyjne sektora wysokich technologii oraz stworzenie ekosystemu firm wysokotechnologicznych w Polsce.

W jakie kluczowe obszary technologiczne chcemy inwestować?

Tworząc program Tech Hub, przeanalizowaliśmy światowe trendy, sytuację gospodarczą oraz potencjał Polski w zakresie poszczególnych branż. Dzięki temu wytypowaliśmy 6 strategicznych obszarów, w ramach których jako PFR poszukujemy wysokotechnologicznych przedsiębiorstw.

Należą do nich:

- elektronika i robotyka,

- łączność 5G i Internet rzeczy,

- sztuczna inteligencja i technologie cyfrowe,

- zaawansowana chemia i inżynieria materiałowa,

- technologie dronowe, oraz

- branża kosmiczna.

Wybraliśmy je w oparciu m. in. o dotychczasową oraz przewidywaną dynamikę wzrostu wartości branży, strategiczne znaczenie wskazanych branż dla Polski, istnienie polskich przedsiębiorstw działających w tych obszarach, dużą liczbę i dostępność wykwalifikowanych specjalistów, liczny sektor pracowników naukowych na uczelniach, synergie z innymi branżami oraz wielkość pośredniego wpływu na całą gospodarkę naszego kraju.

Elektronika i robotyka

Dlaczego wybraliśmy tę branżę:

- konieczność automatyzacji gospodarki ze względu na rosnące koszty pracy i zmniejszającą się liczbę osób w wieku produkcyjnym,

- konieczność dywersyfikacji i skrócenia łańcuchów dostaw kluczowych komponentów elektronicznych, tj. półprzewodników w celu zapewnienia stabilności podaży produktów,

- fabryki zagranicznych marek samochodów i urządzeń elektronicznych oraz centra B+R gigantów technologicznych w Polsce, co sprzyja dalszym inwestycjom zagranicznym w kraju.

Półprzewodniki

Wartość globalnego rynku półprzewodników w 2021 r. oszacowano na 450-550 mld USD. Jednocześnie dynamikę wzrostu tego rynku prognozuje się na 9,2% CAGR (2022 -2029 r.).

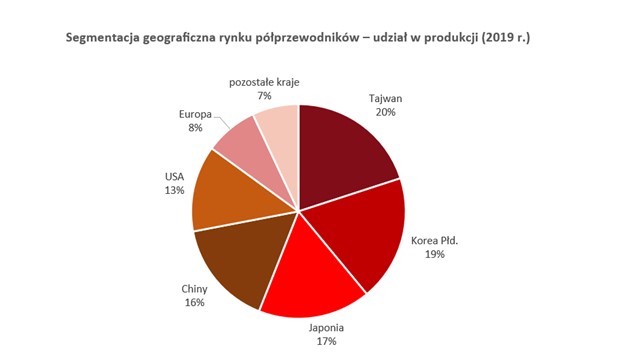

USA pomimo umiarkowanego udziału w produkcji półprzewodników (13%) dominują w kontekście udziału w całym łańcuchu wartości sektora (46%) ze względu na znaczący udział m. in. w projektowaniu półprzewodników. Państwa azjatyckie odpowiadają łącznie za ponad 70% udziału w produkcji półprzewodników. Niemalże cała produkcja najbardziej zaawansowanych układów o wielkości <10 nm odbywa się na Tajwanie. Mimo, że zapotrzebowanie Europy na półprzewodniki stanowi niemal 20% światowego rynku, kraje europejskie nadal mają niewielkie znaczenie w produkcji półprzewodników (8%).

Tajwan i Korea Południowa są największymi eksporterami netto półprzewodników. Z kolei największym importerem netto półprzewodników są Chiny. Saldo wymiany handlowej półprzewodników UE wynosiło w 2019 r. ok. -10 mld USD. W 2021 r. wartość polskiego importu elementów i obwodów drukowanych wyniosła ponad 25 mld USD.

Robotyka

Wartość globalnego rynku robotów przemysłowych w 2020 r. oszacowano na 37,8 mld USD. Jednocześnie dynamikę wzrostu tego rynku prognozuje się na 11,7% CAGR (2021 -2030 r.). Wartość globalnego rynku robotów usługowych w 2020 r. oszacowano z kolei na 21,7 mld USD, zaś dynamikę wzrostu tego rynku prognozuje się na 21,2% CAGR (2021 -2030 r.).

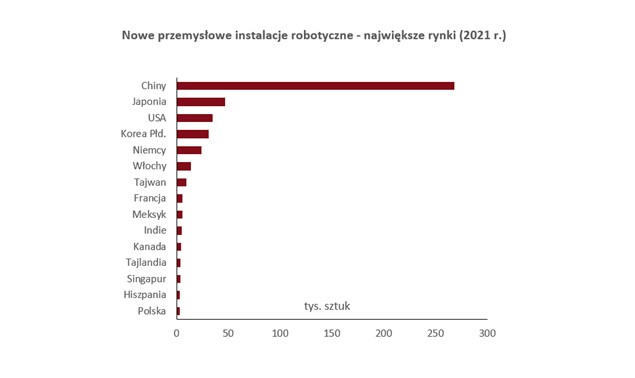

Liczba przemysłowych instalacji robotycznych na świecie wyniosła w 2021 r. ok. 3,5 mln sztuk. Nowe przemysłowe instalacje robotyczne w 2021 r. to 517 tys. sztuk (+31% w stosunku do 2020 r.), a za ok. 70% z nich odpowiadają państwa azjatyckie.

Największy odsetek firm produkcyjnych, wśród krajów UE, wykorzystujących roboty możemy zaobserwować w Danii (39,2%), przy czym średnia dla całej UE wynosi 17,6%, zaś dla samej Polski to 11,1% firm.

Największa gęstość robotyzacji produkcji przemysłowej występuje w Korei Płd. - ponad 930 instalacji na 10 tys. pracowników. Wśród krajów europejskich największą gęstością robotyzacji w produkcji przemysłowej na pracownika charakteryzują się Niemcy. W Polsce wskaźnik ten w 2020 r. wyniósł zaledwie 52 instalacje na 10 tys. pracowników.

W 2021 r. w Polsce znajdowało się ponad 20 tys. instalacji robotycznych, a ich głównymi odbiorcami są firmy z branży motoryzacyjnej i spożywczej. Niemal 60% firm z sektora robotycznego w Polsce to integratorzy tych rozwiązań.

Łączność 5G i Internet rzeczy IoT

Dlaczego wybraliśmy tę branżę:

- łączność 5G tworzy warunki sprzyjające rozwojowi takich obszarów jak m. in.: Internet rzeczy, przemysł 4.0, inteligentne domy i miasta, sektor dronowy, transport autonomiczny, rozwiązania chmurowe oraz rozszerzona rzeczywistość,

- IoT umożliwia automatyzację i poprawę efektywności działań (np. oszczędność czasu, energii, surowców) w wielu obszarach życia i gospodarki.

Wartość globalnego rynku infrastruktury 5G szacuje się na 2,1 0 12,9 mld USD (2021 r.), z kolei wartość usług 5G na 39- 83 mld USD (2021 r.). Jednocześnie dynamikę wzrostów tych rynków prognozuje się odpowiednio na 45-71% CAGR (w latach 2022-2027 r.) oraz na 29,4-55% CAGR (w latach 2022 – 2030 r.).

Wartość globalnego rynku IoT szacuje się z kolei na 129 – 620 mld USD (2020 r.), przy jednoczesnej dynamice wzrostu równej 9,5- 26,4% CAGR (2021 – 2028 r.)

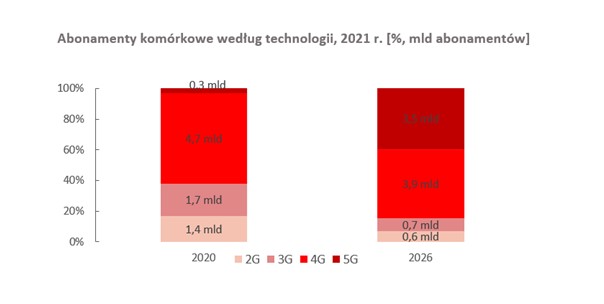

Z badań wynika, że do 2026 r. liczba abonamentów komórkowych korzystających z sieci 5G wyniesie 3,5 mld. Warto nadmienić, że wartość ta w roku 2020 wynosiła 300 mln. Liczba urządzeń podłączonych w ramach IoT w 2021 r. wyniosła 11,3 mld., zaś jej wzrost prognozuje się do 29,4 mld w roku 2030.

Sztuczna inteligencja i technologie cyfrowe

Dlaczego wybraliśmy tę branżę:

- możliwość zastosowania w wielu dziedzinach gospodarki,

- konieczność i potencjał do automatyzacji procesów ze względu na rosnące koszty zatrudnienia i prognozy spadku liczby osób na rynku pracy w przyszłości,

- potencjał wykorzystania AI do rozwiązywania skomplikowanych problemów i synergii z technologiami takimi jak np.: 5G, chmura, IoT, AR,

- stosunkowo duża liczba specjalistów w dziedzinie.

Wartość globalnego rynku sztucznej inteligencji jest trudna do oszacowania, według Grand View Research wartość ta w 2021 r. wyniosła ok. 93,5 mld USD. Jednocześnie dynamikę wzrostu tego rynku analitycy z całego świata prognozują w przedziale 20,1 - 39,7% CAGR (2022 -2-27 r.).

Pod kątem technologicznym rynek AI możemy podzielić na: uczenie maszynowe, przetwarzanie mowy oraz analizę obrazu.

W 2021 r. globalne, prywatne inwestycje w AI wzrosły blisko dwukrotnie w porównaniu do roku 2020. W tych samych latach ponad dwukrotnie zwiększyła się również liczba rund finansowania, zarówno z przedziału 100-500 mln USD, jak i 50-100 mln USD. Średnia wysokość transakcji w ramach inwestycji prywatnych w 2021 r. była o 81,1% wyższa niż w roku 2020.

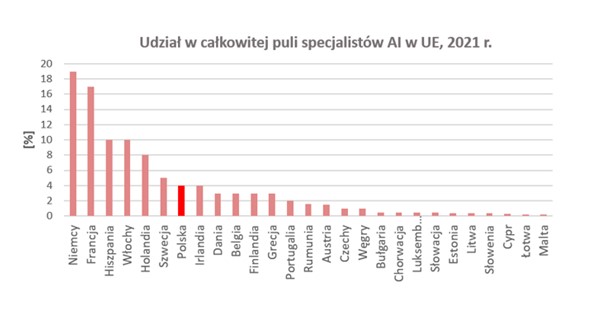

W Polsce działa ponad 300 firm AI z mixem przychodów z Polski i zagranicy. Prawie 90% podmiotów zajmujących się AI znajduje się w 6 największych polskich aglomeracjach, z czego 45% w Warszawie. Polska zajmuje 7 miejsce w Unii Europejskiej z 4% udziałów w puli talentów AI i jednocześnie 1 miejsce w całym regionie CEE. Corocznie w Polsce wykształcenie wyższe zdobywa około 15 tys. studentów informatyki.

Zaawansowana chemia i inżynieria materiałowa

Dlaczego wybraliśmy tę branżę:

- potencjał do szerokiego zastosowania w wielu dziedzinach gospodarki,

- potencjalne znaczenie strategiczne nowych technologii i materiałów,

- dobrze rozwinięta klasyczna branża chemiczna stanowiąca mocną bazę dla rozwoju zaawansowanych technologii,

- stosunkowo młody i rozwijający się dynamicznie rynek z szansą na zbudowanie mocnej pozycji polskich marek na arenie międzynarodowej.

Wartość globalnego rynku nanotechnologicznego jest trudna do oszacowania. Niektóre źródła podają, że jest on wart ok. 5,2 mld USD (2021 r.), a jego przewidywane tempo wzrostu to ok. 35,5% CAGR (w latach 2022 – 2026 r.).

Z kolei wartość globalnego rynku zaawansowanych kompozytów polimerowych szacuje się na 9,5 – 15,2 mld USD (2021 r.). Jednocześnie dynamikę wzrostu tego rynku przewiduje się na poziomie 5,9 – 10,1% CAGR (w latach 2022 – 2028 r.)

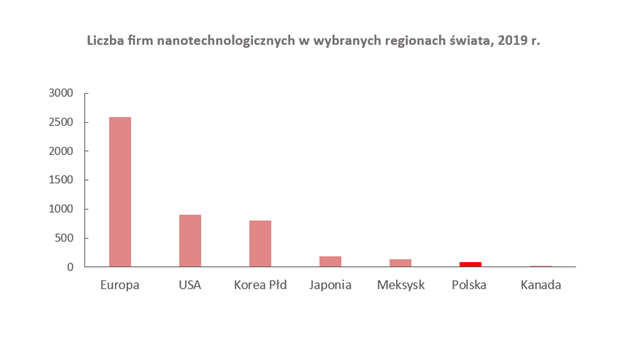

Nakłady wewnętrzne poniesione w Polsce na działalność B+R w dziedzinie nanotechnologii wyniosły w Polsce w 2020 r. 296,7 mln zł i były o 13,5% wyższe niż w roku 2019. Na polskim rynku nanotechnologii działa ok. 130 podmiotów, w tym 71 przedsiębiorstw (3 tys. zatrudnionych osób, 2020 r.). Z kolei ogółem w Polsce w obszarze kompozytów działa nawet 500 podmiotów. Produkcja ukierunkowana jest na odbiorców takich jak: branża budowlana, motoryzacyjna, lotnicza, kolejowa, morska oraz energetyczna.

Branża dronowa

Dlaczego wybraliśmy tę branżę:

- potencjał dużego, pozytywnego wpływu na wiele dziedzin gospodarki,

- rozwijane technologie mogą posiadać podwójne zastosowanie i mieć znaczenie również dla bezpieczeństwa i obronności państwa,

- nowy rynek stanowi szansę na zbudowanie mocnej pozycji polskich marek na arenie międzynarodowej.

Wartość globalnego rynku produkcji dronów szacuje się na 10,6 – 30,1 mld USD (2020/21 r.). Jednocześnie dynamikę wzrostu tego rynku prognozuje się na 8,8 – 19,6% CAGR (do 2030 r.). Wartość globalnego rynku usług dronowych to ok. 3,4 – 16,7 mld USD (2020/21 r.), zaś dynamikę wzrostu tego rynku prognozuje się na 23,8 – 67,2% CAGR (do 2030 r.)

Całkowita wartość inwestycji na rynku dronowym w 2021 r. zwiększyła się niemal trzykrotnie w stosunku do poprzedniego roku, osiągając wartość ok. 7 mld USD.

Stany Zjednoczone odpowiadają za ok. 50% rynku produkcji dronów. USA dominuje zwłaszcza w zakresie segmentu dronów do zastosowań wojskowych. Drony cywilne i drony wojskowe posiadają po ok. 50% udziału rynku. Niektóre opracowania wskazują na przewagę segmentu dronów wojskowych, z kolei inne większy udział rynkowy przypisują dronom cywilnym. Wśród dronów cywilnych większość źródeł wskazuje na niewielką przewagę dronów konsumenckich, jednak to w segmencie dronów komercyjnych spodziewany jest bardziej dynamiczny wzrost w kolejnych latach.

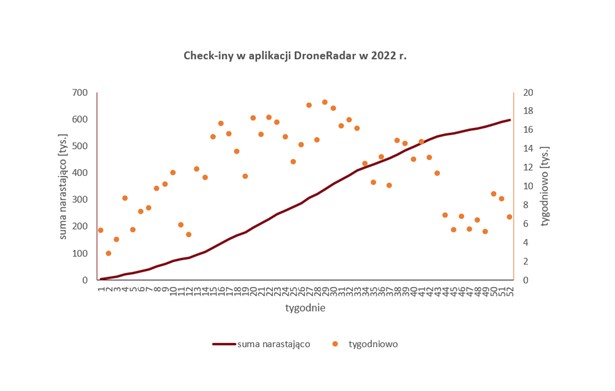

W Polsce liczba zarejestrowanych operatorów dronów na dzień 15.09.2022 r. wyniosła niemal 142 tys. osób. Na terenie kraju mamy ponad 110 ośrodków szkoleniowych w zakresie nauki lotów dronami, a liczba zarejestrowanych lotów dronami cywilnymi w 2022 r. wyniosła ok. 600 tys.

Sektor kosmiczny

Dlaczego wybraliśmy tę branżę:

- strategiczne znaczenie dla bezpieczeństwa i obronności państwa,

- konieczność uniezależnienia zdolności łączności i obserwacji od państw trzecich,

- możliwość zaadaptowania technologii kosmicznych do innych obszarów gospodarki.

Wartość globalnego sektora kosmicznego szacuje się na 278 – 447 mld USD (2020/21 r.), z czego segment małych satelit to 3,2 mld USD (2020 r.). Jednocześnie dynamikę wzrostu całego sektora prognozuje się na 6,3% CAGR (2021-2030 r.), a dynamikę segmentu małych satelit na 16,4% (2021-2030 r.).

Niemal 85% sektora kosmicznego stanowią dostawcy usług opartych na łączności i danych satelitarnych.

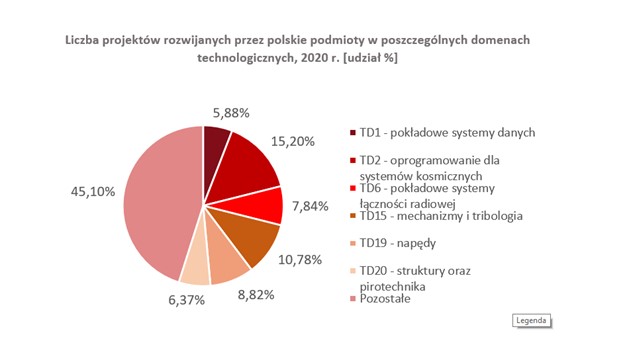

W polskiej branży kosmicznej działa ok. 330 podmiotów, z czego niemal 80% to przedsiębiorstwa, a pozostałe 20% to uczelnie i jednostki naukowe. Około 60% firm to MŚP, zaś 40% stanowią duże firmy. Znacząca cześć finansowania firm w 2020 r. (ok. 70%) pochodziła ze środków zagranicznych, w tym ok. 47% z kontraktów z ESA.

Jaka jest skala inwestycji i dla kogo?

PFR Tech Hub zakłada możliwość inwestycji w przedsiębiorstwo lub projekt technologiczny kwoty powyżej 50 mln zł. Może mieć ona charakter zaangażowania kapitałowego lub instrumentów dłużnych, możliwe są również modele hybrydowe. Wyróżnikiem propozycji inwestycyjnej w ramach Tech Hub względem prywatnych funduszy jest długi horyzont inwestycyjny, wynoszący 5-10 lat, obejmowanie przez PFR zawsze mniejszościowego pakietu udziałów, czy też możliwe mechanizmy odkupu udziałów przez dotychczasowych właścicieli w ramach wyjścia z inwestycji.

Wśród wymogów inwestycyjnych należy wskazać działalność wysokotechnologiczną, pierwiastek polski rozumiany jako działalność silnie powiązaną z polską gospodarką, czy główne zasoby produkcyjne zlokalizowane w Polsce. Kryterium finansowe z kolei obejmuje poziom przychodów generujący EBITDA powyżej 20 mln zł. Program Tech Hub jest więc dedykowany podmiotom dojrzałym, o stabilnej sytuacji finansowej i skutecznie komercjalizujących swoje produkty lub usługi.

Co w przypadku mniejszych przedsiębiorstw?

Oferta inwestycyjna w Grupie PFR to również m.in. inwestycje w technologiczne startupy realizowane przez fundusze powiązane z prężnie działającym PFR Ventures. W przypadku tego rodzaju działalności możliwe są inwestycje do poziomu ok. kilkunastu mln zł. Nadal istnieje jednak luka inwestycyjna w przedziale od kilkunastu do 50 mln zł. Jej wielkość można szacować w Polsce nawet na kwotę 250 - 750 mln zł rocznie. Jest to słabiej zagospodarowany obszar nieco mniejszych firm wymagający kompleksowego podejścia oraz stworzenia w Polsce dedykowanych instrumentów, na bazie najlepszych światowych praktyk, skierowanych do tej grupy przedsiębiorstw dla których brak odpowiedniej oferty inwestycyjnej na rynku finansowym. Dotyczy to w szczególności firm, które rozwijają się w sposób dynamiczny, nie są już startupami, ale ze względu na stosunkowo krótką obecność na rynku nie zdążyły osiągnąć odpowiedniej skali. Wsparcie finansowe tej grupy przedsiębiorstw mogłoby umożliwić im opracowanie nowych produktów, zwiększenie mocy produkcyjnych czy wejście na nowe rynki zagraniczne.